2015最新中国肿瘤医疗市场分析报告

肿瘤是机体在各种致癌因素作用下,局部组织的某一个细胞在基因水平上失去对其生长的正常调控,导致其克隆性异常增生而形成的病变, 一般分为良性和恶性两大类。

全国肿瘤登记中心发布的《2015 年中国肿瘤登记年报》显示,我国 2011 年新增癌症病例 337.2 万,癌症死亡病率 221.3 万,全国恶性肿瘤发 病率为 250.28/10 万(男性 277.77/10 万,女性 221.37/10 万),中标率为 186.34/10 万。相当于每分钟就有 6.4 个人得癌。

近年来随着我国人口的老龄化、工业化带来的环境污染和城市化等因素带来的生活习惯改变,我国居民的肿瘤患病率和死亡率出现明显提高,目前恶性肿瘤已经超过心脑血管疾病,成为我国居民的头号杀手,占 我国死亡比例 25%以上。

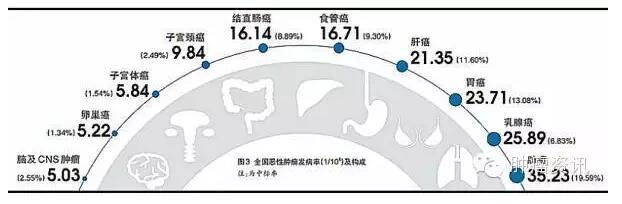

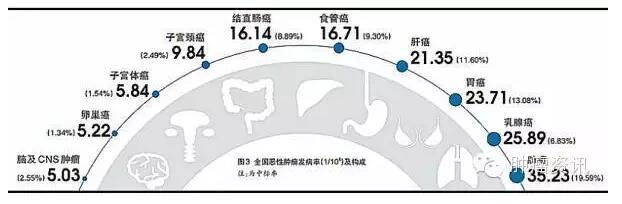

从肿瘤分类来看,肺癌、乳腺癌、胃癌等仍是我国最常见的恶性肿瘤。其中,肺癌是居肿发病及死亡的第一位,而乳腺癌居女性恶性肿瘤的首位。对肿瘤患者住院治疗费用的统计表明,2010 年癌症病人平均住院费用为 22718 元,其中药物费用为 11718 元,占比 52.12%。据 IMS 数据统计,抗肿瘤药 2012 年的销售额超过了 700 亿美元。国内抗肿瘤药的销售规模近几年来一直稳步增长,2011 年达到了 587.4亿元,按照过去的复合增长率,2015 年市场预计有 860 亿左右,按药物收入一般按医院总收入的 30%-40%计算,肿瘤医疗服务市场规模约为2150-2866 亿元。而从患者基数角度,如果按我国每年新增肿瘤发病人数 300-400 万,患者平均住院费用 24018 元,考虑到病人在治疗过程中不仅一次住院,则总体花费在 6-8 万左右,如果再考虑维持治疗期间的费用,保守估计癌症治疗花费在 10 万左右。则整体肿瘤医疗的市场容量已经达到3000-4000 亿左右。我国医疗卫生产业链较长,按上下游关系分为医药企业、医院、 OTC终端和患者。其中医药制药企业处在市场化环境之中,竞争相对较为充分,而约占 80%医药消费的医院终端处于强势的非市场化地位,对上游和下游双向垄断,掌握上下游议价能力。围绕肿瘤医疗服务的供应链所产生的价值非常高,主要体现在两个方面:一是其医药消费价值高, 在 2014 年中国卫生和计划生育委员会统计的我国 30 种主要疾病所花药费中,胃癌、肺癌等肿瘤类疾病药品消费普遍高于其他疾病,平均药费都在 5000 以上;二是其医院医疗设备昂贵,一家发展良好的肿瘤医院需配备千万元以上的设备就需有放疗加速器、头部伽玛刀系统、体部伽玛刀系统、PET -CT、MRI 等放射治疗和影像诊断设备。首先肿瘤综合治疗模式复杂,往往是多种治疗方式(手术治疗、放射治疗、化学治疗、生物治疗、基因治疗、物理治疗等等)相结合,对医学人才、诊疗设备的要求都很高。其次在科室设置方面,业务部门的设计会根据不同治疗方式划分为不同单元、如肿瘤外科、肿瘤内科、肿瘤化学治疗科、肿瘤放射治疗科、生物治疗科、热疗科等等。这样的设置把专科技术更一步专业化,同时又为贯彻肿瘤综合治疗原则服务。这样的精细化分科和治疗,提高了服务质量,肿瘤专科医院将是未来肿瘤科扩大的基础模式。同时也是肿瘤专科医院高壁垒的体系。

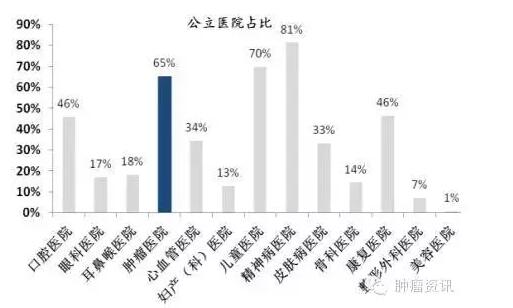

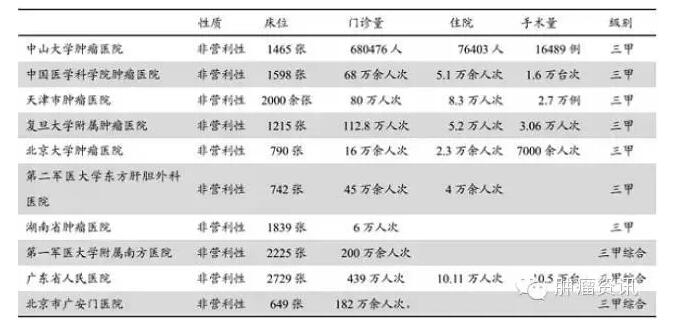

肿瘤医疗服务市场现状——肿瘤专科医院总量偏少,公立强势根据全国卫生统计年鉴,2012 年共有综合性医院 15021 家,专科医院 4665 家,其中肿瘤医院 124 家,占专科医院的比重 2.6%。肿瘤专科医院的数量远远低于口腔、眼科、妇产、骨科和康复医院。124 家专科肿瘤医院公立医院 81 家,占比 64.28%,公立占比也高于其他专科医院。市场理论总量约 3000 亿,而目前 124 家肿瘤专科医院的收入总量仅为 354.7 亿,即使考虑其它综合医院肿瘤科的收入,也依然有数倍的提升空间。肿瘤专科医院中民营医院的比例约为 30%,则民营医院的市场理论总量可达 1000 亿,而目前民营医院合计收入约 100 多亿,还有 10 倍空间。2008 年到 2012 年,肿瘤专科医院门诊量从 554 万增长到 1160 万,复合增长 15.9%,与此同时医疗机构肿瘤科床位总量从 89810 张增长到152850 张,复合增长 11.2%,病人数量的增长快于床位数增长。我国癌症每年新发病 300 万左右,保守估计年存量病人 1500 万,则每 98 个病人拥有一张床位。且从病床使用率来看,肿瘤医院病床使用率超过 100%,是所有专科医院中最高的,说明在较长一段时间内,我国都面临着肿瘤医疗服务资源总量不足的问题。病床分布呈现两级分化,超过 500 张的有 44 家(公立医院为主),大部分低于 300 张(主要是民营医院)。而中等体量的 300-500 张病床的医院数量反而最少。如果考虑市场上提供肿瘤治疗服务的全部主体,则我国的肿瘤医疗服务机构大致可分为几类:公立专科肿瘤医院、综合性医院肿瘤科、民营专科肿瘤医院。肿瘤医院的现状可概括为“总量偏少,公立强势,两级分化”。国内排名靠前的肿瘤医院几乎全部是公立专科肿瘤医院,其次是综合性医院。集中在北上广等大城市,医生队伍强大、门诊量和手术量高,地域性影响力较强。这些医院汇聚了中国最多的肿瘤疑难病例,付诸了最多的临床实践,积累了最丰富的数据,代表了中国肿瘤治疗的最高水平。一些省立的肿瘤专科医院也承担了区域范围内最多的肿瘤救治任务。例如天津肿瘤医院的外地患者占比达到 40%。但这些医院往往存在“人满为患,一床难求”的现象,例如天津市肿瘤医院经过在天津河东区开辟分院、在原有院区重建门诊和住院楼,目前在市内已经拥有 2000 多张床位,但仍然满足不了需求。虽然这些医院拥有最多的资源,但扩张仍有限制,一是随着城镇化进程的推进,用地的限制与高成本,自有体量的扩张困难重重;二是国家政策层面要求严格控制公立医院发展规模,因此可以说单体医院的发展必然会遇到天花板。各省、市、地级、县级综合医院的肿瘤科是肿瘤医疗服务的中坚力量,但作为医院的一个科室,发展受制于医院整体发展速度,同时仅靠自身培养医生梯队,在医疗服务技术和质量上和大型公立专科肿瘤医院相比还是有所差距。民营肿瘤医院是公立医疗资源的有效补充,但目前数量占比还是较少。虽然部分肿瘤医院的盈利能力不错,但也面临尴尬:一方面需要与地域内的公立肿瘤医院,综合医院肿瘤科竞争,一方面扩张需要的资金量大,医生资源难以获取,在品牌打造和规模扩张上都存在一定的困难。在国家分级诊疗和增强基层医疗服务能力的政策趋势引导下,未来肿瘤治疗资源逐步向下沉是必然趋势。考虑到目前我国肿瘤医疗服务市场的现状,一方面大型公立专科医院握有整个体系内最高水平的技术和医生资源,一方面下级医院的肿瘤科和民营专科肿瘤医院的资源略显单薄,因此我们认为通过各种手段促进优质资源下沉、扩大优质资源的辐射范围,大力发展肿瘤专科医疗机构,成为缓解优质资源短缺唯一对策。目前,将优秀的肿瘤专科治疗的标准和规范的诊疗向外扩张,实现资源的有效对接,有几种路径:一种是医联体模式,即在一定区域或体系内,促进医院之间的会诊、转诊合作,例如该北大肿瘤医院将与北大医疗产业集团及合资公司下属医疗机构在会诊、转诊、等方面进行协同与合作。下属医疗机构病人可优先享受远程会诊和转诊入住北京大学肿瘤医院。第二种是通过股份合作、新建、收购的方式、形成连锁化、品牌肿瘤专科治疗机构,例如“北大肿瘤医院”与方正集团合作,在品牌辐射力较强的京津冀地区,通过合作医院,新建医院或收购医院,统一命名,连锁化开展肿瘤医疗业务。第三种是托管模式,例如湖南省肿瘤医院成立了医院对外合作领导小组,聚焦本省,开始通过股份合作、托管、对口支援等方式,将优质医疗服务向区域内肿瘤防治网点集中输出,首批托管永州湘南肿瘤医院,后期还将托管郴州、常德、怀化三地市医院。医联体模式可以提高患者就诊的效率和医院之间资源的合理分配,但毕竟没有新增资源,且结构松散。托管模式基本不改变医院产权关系,仅是从技术、管理、品牌上给予托管医院以支持,收取一定的托管费用。以上两种模式都不涉及到产权的合作,对资源的掌握有限。因此我们认为股份合作、新建、收购的方式,可能是短期资本介入的主要方式。

备注:本文内容、图表、数据节选自东吴证券研究所/洪阳